在我们思维还停留在2023之际,2023的列车已经出发。

回顾2023,婴童大消费领域以平均每月5-6起的投融资数据,在整个大消费领域吸引了不少目光。这一年以来,作为赛道陪跑者,儿研所Club亲历着婴童食品的火爆、婴童护肤、玩具、服装行业的不断上升。

在2023第一个工作周,儿研所Club汇集了来自于烯牛数据、IT桔子、企名片等渠道的数据,对过去一年婴童细分消费领域的投融资事件,做出了以下分析:

1)2023下半年消费遇冷,但婴童赛道热度不减

2)婴童食品成为2023资本的绝对C位

3)上海/北京/杭州/广州/深圳是婴童主品牌聚集地

4)险峰长青/红杉中国/德弘资本成为2023婴童赛道最活跃金主

01 下半年市场遇冷,但儿童赛道热度不减

据IT桔子、烯牛数据、企名片等多方数据:自2023初以来,每月儿童细分赛道投融资事件多为5-6起。在每月近百起的大消费赛道中,儿童细分赛道投融资事件占比较小,但仍存在巨大增长空间。

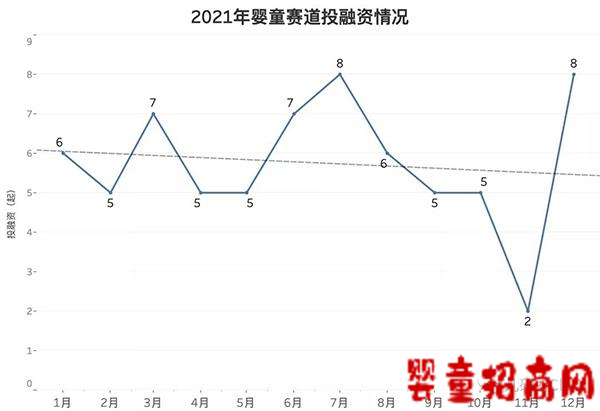

由《2023儿童赛道投融资情况》可知,细分领域整体较为平稳,在7月达至顶峰后,一路下滑至11月份的全年最低点,全月仅2起。而在元旦之前,不少之前未披露的融资消息都在12月扎堆放了出来,再次达到全年顶峰。

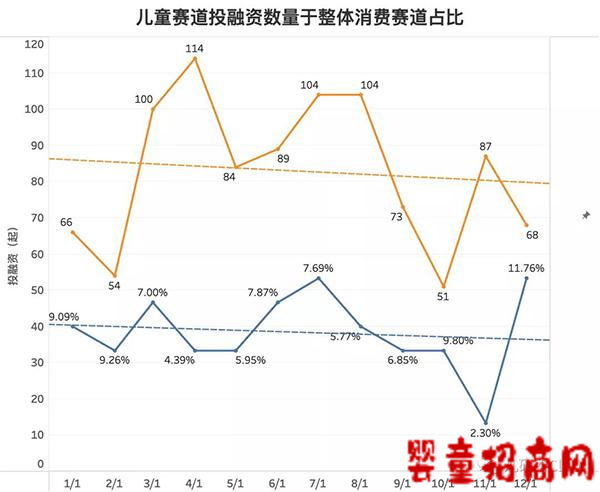

结合下图中我们对2023大消费赛道投融资数据分析,儿童细分赛道投融资数量占比最低点(2.3%)在十一月份,最高点(11.76%)在十二月份,均在年底。

占比虽小,但相比大消费赛道投融资的明显收紧趋势,儿童赛道较为稳定。意味着2023来儿童消费品牌在资本市场有获得更多的关注,且有较大增长潜力。

在全年69起投融资事件中,首次公开发行事件仅一起,为2009年7月创立于南京的孩子王。

202310月14日,重新上市的「孩子王」登陆深交所创业板,发行价为5.77元,预计募集金额为6.28亿人民币,上市首日便大涨300%,市值超过250亿元。目前孩子王的股价为16.17元,市值超过175亿元。

除了孩子王上市,今年下半年在母婴连锁零售企业里还发生了一起并购事件,对于整个细分赛道也有较大影响。

那就是20238月,爱婴室以2亿元的价格100%控股收购了华中地区第一母婴连锁品牌贝贝熊。

据了解,成立于长沙的「贝贝熊」为孕婴童连锁零售企业,目前主营童装、童鞋、孕装、奶粉、营养品、家居用品、玩具、车床、安全座椅等18个大类,在售SKU达4万+,利用旗下240+实体门店打造游泳馆、游乐场、小儿推拿等增值服务业务。

随着本地市场日渐饱和,在华东与华南地区拥有优势的爱婴室,亟需扩大版图寻找新的利润增长点,强化自身母婴零售领域的头部优势。于是产生了此次收购。

由于贝贝熊在2023及2023Q1的合计亏损2,052万元,处于“资不抵债”的窘境,爱婴室才能以一个近乎“抄底“的价格收购2023营收8.9亿的贝贝熊,并快速切入华中地区。

爱婴室的优势市场是华东、华南,如果再加上贝贝熊华中市场,基本上占据了中国内地市场最具消费力的核心市场,由此发力可以往西南、长江以北等市场渗透,向全国市场发展。

纵观2023母婴用品赛道,头部效应明显,除了贝贝熊和孩子王,获得大额融资的母婴用品品牌仅有PatPat及棒棒糖App,均为出口电商平台。通过资本市场的表现以及头部品牌的大力扩张抢占市场,我国母婴用品市场未来极有可能出现爱婴室与孩子王二分天下,形成双独角兽的市场格局。

细分领域中还有一起金额不大的Pre-IPO事件,那就是「优贝童车」于2月完成7,000万元Pre-IPO轮融资,由涌铧资本领投,为优贝公司成立以来首轮融资。

该公司旗下共有2个子品牌「RoyalBaby优贝」和「CHIPMUNK奇萌客」,旗下产品包含儿童自行车、儿童滑步车、儿童滑板车、儿童餐椅、婴儿推车5大品类的产品。根据官方介绍,这家创立于2009年的公司早已经走出国门,凭借供应链优势积极拓展国际市场,现已覆盖中国、美国、日韩、欧盟等80多个国家和地区。

不过鉴于已经处于赛道头部的好孩子国际,2023营收83亿,市值只有16亿,优贝童车的IPO之路也是让人心累。

02 年度吸金赛道:母婴零辅食

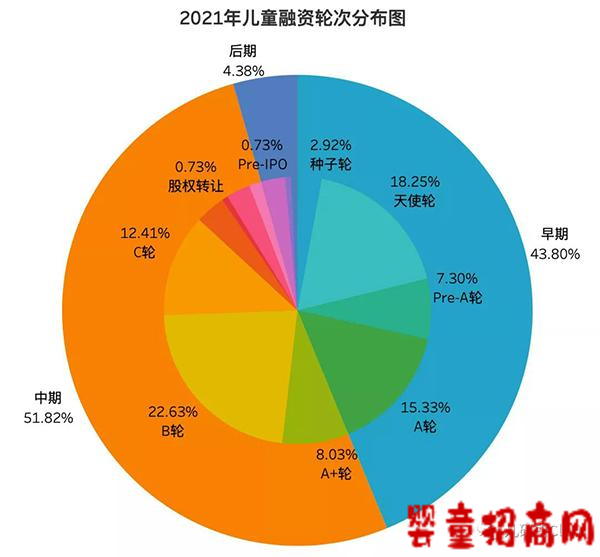

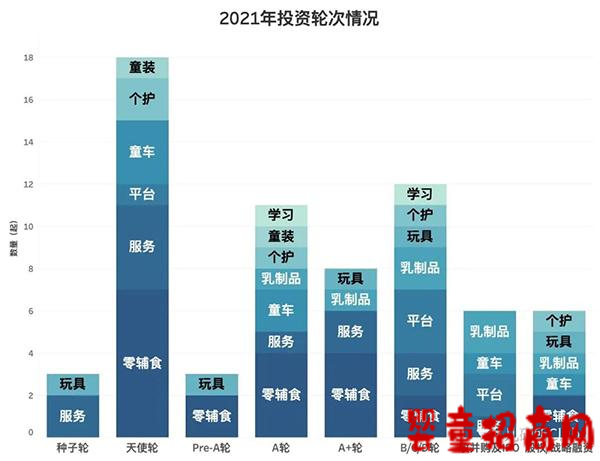

儿研所Club将A轮之前的投融资定义为早期融资阶段,上半年大消费赛道处于广泛播种、全局撒网阶段,早期融资占比一般会在50%甚至以上。随着资本市场的收紧,投资机构更加谨慎,反而倾向于在项目中期阶段注资。

整体早期投融资占比43.80%,明显低于中期51.82%的占比。其中,天使轮事件占比最高为18.25%,说明机构们更偏向于投资具备早期销售体系,完成初步团队搭建,并累计一定销售数据的儿童项目。

同时,中期事件占比突出(B&C轮共计占比35.04%)暗示着获早期融资的项目发展较为良好,有进一步扩张的潜力,投资机构们不惜以更高的价格为这些公司持续供血赋能。

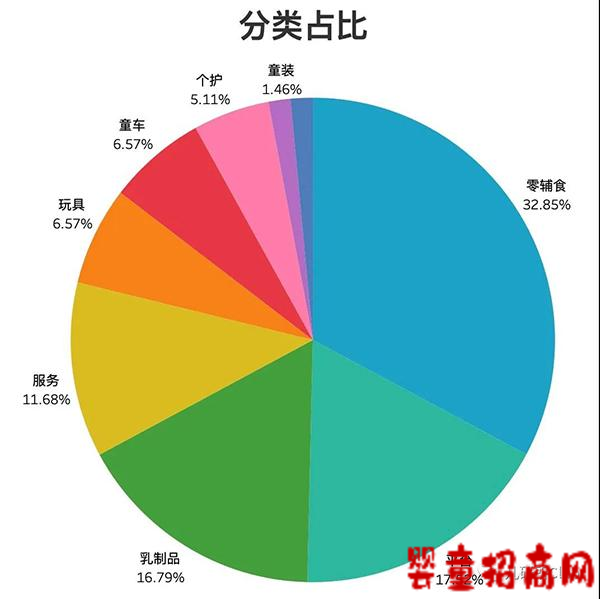

通过我们9个品类的细分(零辅食、平台、乳制品、服务、玩具、童车、个护、母婴、童装、学习)可知,零辅食赛道最为热门,达21起,占比超30%。

其中PatPat、Babycare代表的平台类排名第二;简爱、认养一头牛代表的乳制品排名第三;图书、水育等服务类排名第四;玩具排名第五。

受国家教育政策改革的影响,辅助学习类(如儿童学习椅)品牌开始在资本市场崭露头角,已经出现两起投资。虽然,儿童乳制品整体格局已近乎完善,新品牌进入门槛较高,但也不出现认养一头牛这样新概念的品牌强势入局。

不仅如此,传统乳制品品牌也在争抢儿童乳品市场,比如近来现代牧业2022营商大会上, 现代牧业官宣旗下首个子品牌“三只小牛”,并上线重磅新品:三只小牛-妈咪选牛系列中的DNA A2纯牛奶、睡前30分牛奶饮品。

童装在早期轮次中出现频率较高,暗示资本方仍对这个赛道充满想象。在儿研所Club与某投资机构负责人的一次访谈中,他强调了科技创新的重要性,他们更加关注区别于传统巴拉巴拉类型的童装品牌,如拥有新兴面料科技或者其他功能性的品牌。

除此之外,儿研所Club认为细分功能性品类做深做强也是一大趋势。比如童装品牌星巷,主要聚焦在舒适的儿童内衣品类。前段时间在电梯间轰炸的儿童内衣品牌小蓝象,致力于研发生产销售儿童排汗内衣、睡衣、家居服。

继7月“双减政策”之后,儿童STEM玩具吃到了红利。由于传统学科补习机构在202312月31日正式退出历史舞台,家长们将目光放在带有教育属性的玩具上,边学边玩边思考的产品受到孩子及家长的一致认可。

2023儿童玩具投融资事件在早、中、后期均有体现比如天使轮的东方小匠主打国风玩具,Starpony给自己的定位是早教玩具;比较成熟的布鲁可以积木为核心,在向着乐高前进。

据了解,中国儿童玩具市场规模超700亿元,0-14岁儿童人均玩具消费近300元。在三胎政策下,市场规模会进一步扩大,儿童玩具是刚需,趁机诞生中国“乐高”的机会已经到来。

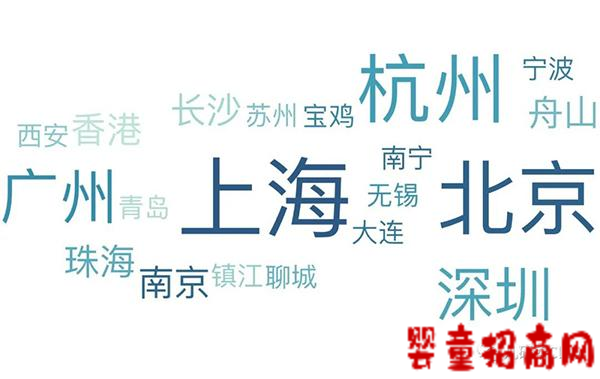

03 上北杭广深是婴童主品牌聚集地

儿研所Club通过梳理获投资项目的成立城市分布,发现亮眼的儿童消费品公司地域性明显,主要集中在超一线城市:北上广深杭。上海拔得头筹:成立于上海各区的企业共获得14起投资,北京则有12起,位居第二。

虽然不及北京上海,杭州以完成10起融资的姿态领先于广州及深圳(各6起)。同时,资本十分肯定base杭州的零辅食及乳制品品牌,获融资企业中80%均处于食品赛道。舟山和长沙也表现突出,各获2起投资。

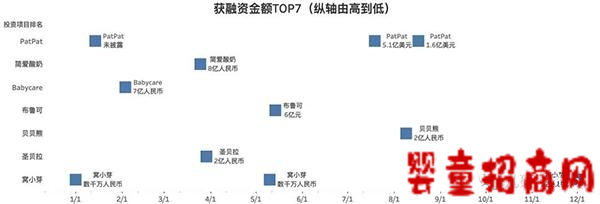

最后,我们梳理了获融资金额最多的7个品牌,获3次投资的PatPat位居榜首。

据了解,PatPat专注出海:14年在美国硅谷成立,目前产品包括婴幼儿服装、鞋子,家庭亲子装,女性服装、包包、珠宝配饰,以及部分家居类产品,总SKU数在40,000以上。

其主要优势为本土化运营、供应链整合及平台化全程服务:通过大数据挖掘用户个性需求,并给供应商提供翻译、推广、配送、营销的全流程服务,从需求端整合商家供应链,助力商家出海。通过深耕母婴领域,为25-35岁妈妈群体提供可爱、潮流、有质量的全球产品。

同样获得三轮融资的还有婴幼儿辅食品牌窝小芽。创始人方秀娟2014年担任婴幼儿营养讲师时发现浅层的营养知识无法满足新一代父母的喂养需求,于是从2015年开始,方秀娟结合营养知识,制作辅食成品。

2023,窝小芽团队发力品牌自有产品。遵循营养、方便的“一周零辅食”婴幼儿饮食设计理念,覆盖“一周米”、“一周面”、“一周调味品”等。窝小芽已推出近百款SKU,覆盖婴幼儿主食、零食、调味品品类。

04 婴童赛道年度活跃投资机构

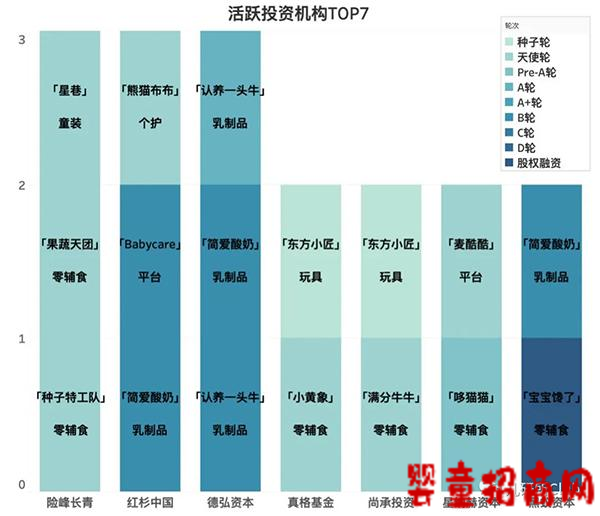

从投资方来看,险峰长青为2023儿童消费赛道最活跃投资机构,出手3次,且均为天使轮融资。

与之前的统计方式一致,由于在投资事件中,一般有多家投资方,很难计算具体在每笔中的投资金额,此次排名主要按照出手的频次来判断该投资机构在消费行业的活跃度,并强调参与项目早期投资的创投机构。

他们分别是:

出手3次的:

险峰长青:参与投资星港、果蔬天团、种子特工队

红杉中国:参与投资熊猫布布、Babycare、简爱酸奶

德弘资本:参与投资认养一头牛A&B轮、简爱酸奶

出手2次的:

真格基金:参与投资东方小匠、小黄象

尚承投资:参与投资东方小匠、满分牛牛

星纳赫资本:参与投资麦酷酷、哆猫猫

黑蚁资本:参与投资简爱酸奶、宝宝馋了

从获投项目来看,险峰长青,真格基金和尚承投资均集中投资种子轮和天使轮项目,细分赛道包括零辅食、童装、玩具。

在接下来的春节期间,在拜年、走亲戚的热潮中,给家里的小朋友们买虎年新衣、新玩具是刚需,让我们期待更多优质的民族品牌出现。

来源:儿研所 作者:李卓轩